周五公布的重磅就业报告显示美国劳动力市场强劲:3月非农就业新增人口增长30.3万,较华尔街预期中值多增8.9万,创将近一年最大月增幅,1月和2月就业人数合计上修2.2万;3月失业率如期小幅下降至3.8%;3月劳动力参与率升至62.7%,略高于预期的62.6%;3月平均时薪如期增长放缓,环比增长0.3%,同比增长4.1%创将近三年最低增速。

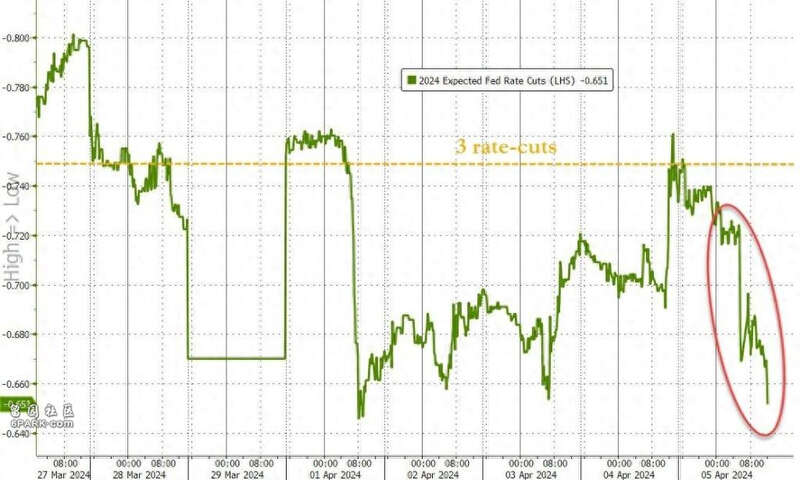

报告公布后,期货市场交易显示,投资者预计联储6月或7月降息的概率下降,今年更有可能合计降息不足三次、降息幅度约65个基点,低于上月美联储公布的自身预期中值75个基点。有评论称,就业增长格外强劲对债市可能是坏消息,因为美联储更早、更频繁降息的可能性下降,联储可能要到7月才开始降息,但对股市可能是好消息。数据体现经济没有出现放缓的迹象,消费者支出应该能在近期内保持坚挺。

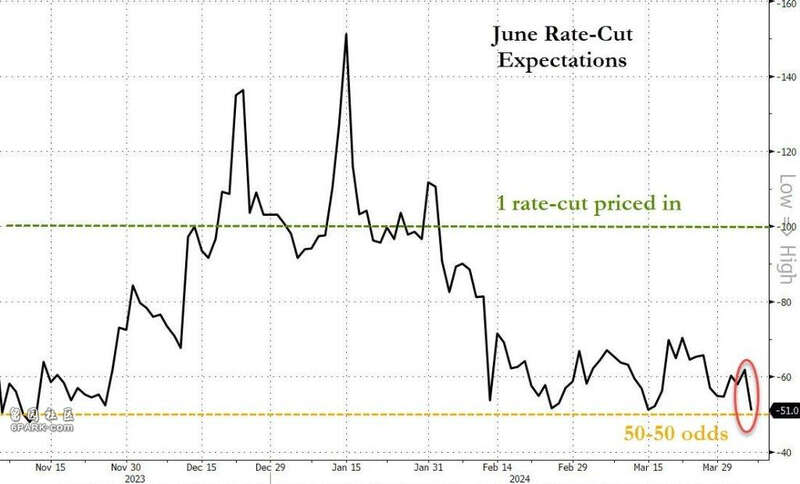

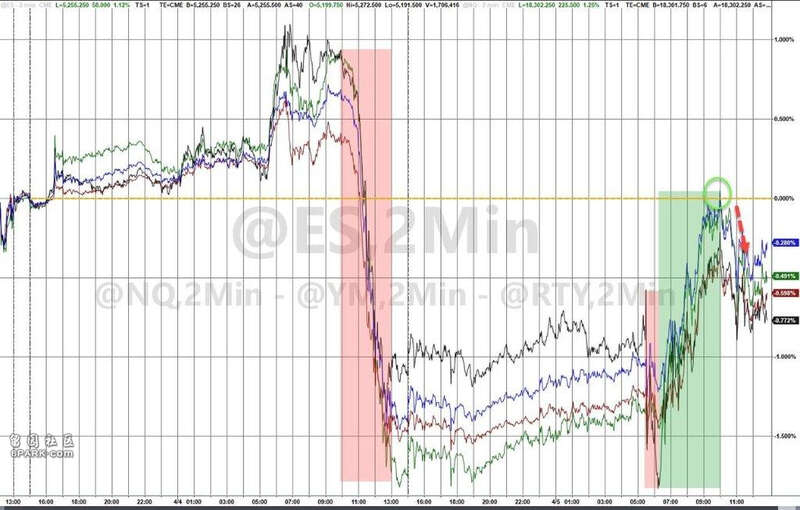

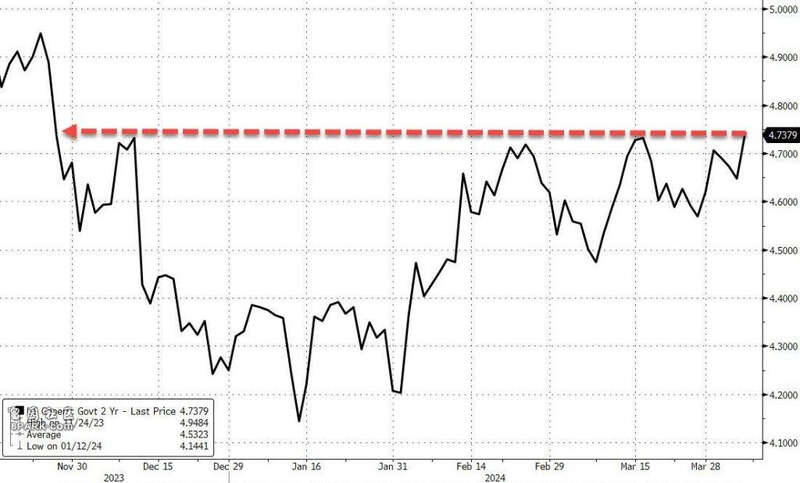

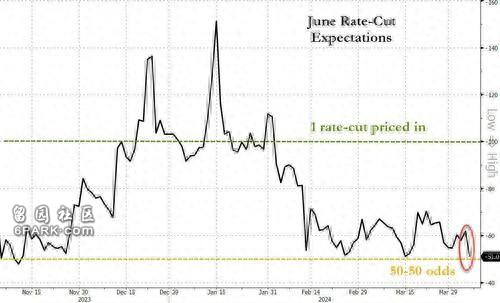

强劲的就业增长让市场猜测美联储可能进一步推迟降息,6月降息的预期概率向50%靠近。互换合约市场定价显示交易员预计9月可能才首次降息。报告公布后,美国国债价格下跌、收益率拉升,基准十年期美债收益率一度较日低回升10个基点,开始靠近周三所创的四个月高位;美元指数盘中跳涨;而主要美股指高开。

午盘时段,美联储理事鲍曼称,通胀下降的进展已停滞,除非重回下行,否则不会放心降息,若通胀居高不下,可能需要再一次加息。鲍曼讲话后,美股指曾回吐部分涨幅。对利率敏感的两年期美债收益率升幅进一步扩大。

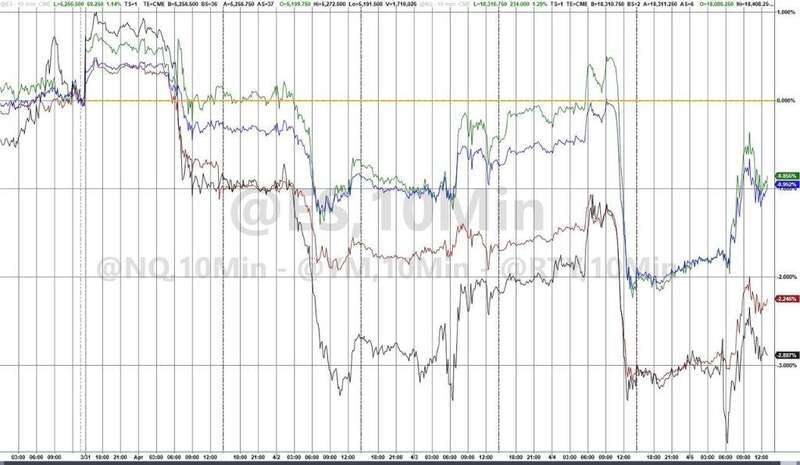

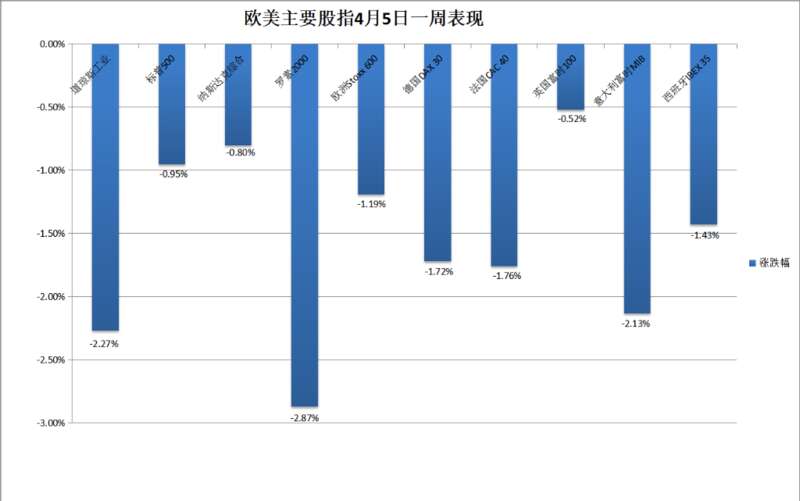

美国股债汇二季度首周均“开门黑”。本周美联储主席鲍威尔重申今年内降息的预期曾短暂提振美股大盘,但因联储官员放鹰暗示今年可能不降息后周四大跳水,周五反弹未能扭转主要股指的累计跌势,道指创一年前硅谷银行倒闭当周以来最惨周跌。有市场人士认为,在第一季度录得强劲回报后,短期内股市可能出现一些盘整。

本周公布的ISM制造业指数等经济数据向好,打压市场的降息预期,美债收益率累计回升。周五反弹也没能挽回美元本周跌势,美元本周前两日盘中连创四个多月新高,此后回落,周四失业数据超预期增长后跌至两周低位。但有分析认为,市场已经在定价9月之后降息。这应该会继续支撑美元整体走强。

大宗商品成为二季度首周的大赢家。制造业PMI等中美经济数据向好,工业金属全线累涨至少逾3%。美国非农就业报告后,黄金短线转跌,后随着美元涨势消减,现货和期货黄金涨幅扩大到将近2%,再度齐创盘中历史新高。世界黄金协会的分析师指出,黄金的期权市场活动相比股市和债市异常活跃,意味着目前投资者的兴趣主要集中在黄金。一些分析师认为,美联储开始降息会激发那些观望的投资者的需求,金价将测试新高。

部分得益于地缘政治风险增加,黄金本周创去年10月巴以冲突升级当周以来最佳单周表现。国际原油也继续在地缘局势的助推下延续创五个多月来新高之势。本周以色列空袭OPEC第三大产油国伊朗驻叙利亚的使馆后,两国爆发直接冲突的风险增加。据央视报道,周五以色列临时关闭28个驻外使馆。此外,媒体援引北约官员周四讲话称,乌克兰无人机对俄罗斯炼油设施的持续袭击可能已干扰超过15%的俄方产能,打击燃油产出。

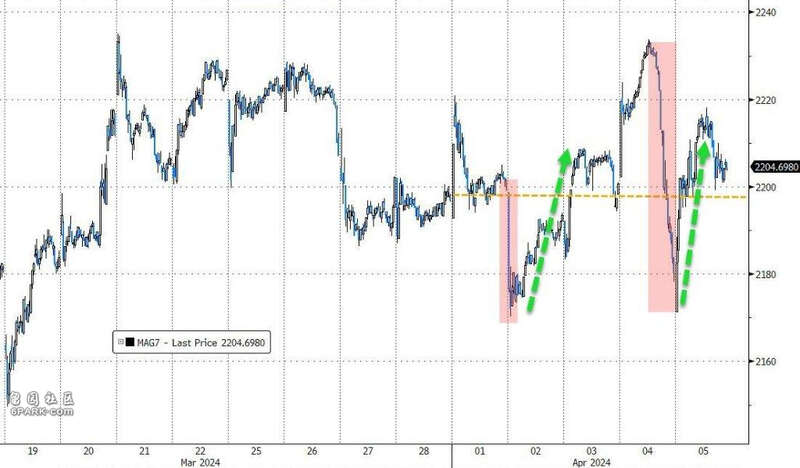

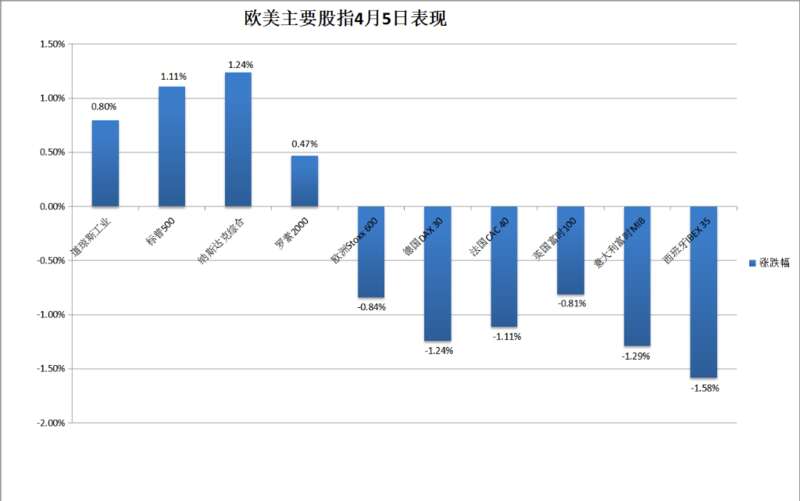

标普纳指涨超1%仍全周累跌 道指一周跌逾2% 科技“七姐妹”仅特斯拉跌 芯片股指反弹三大美国股指连续第二日集体高开并保持涨势。午盘刷新日高时,早盘已涨超1%的纳斯达克综合指数涨逾1.7%,标普500指数涨近1.5%,道琼斯工业平均指数涨超440点、涨逾1.1%,尾盘涨幅有所收窄,本周首度集体收涨。

道指收涨307.06点,涨幅0.8%,报38904.04点,告别连跌四日刷新的3月5日以来收盘低位。周四回落至3月15日以来收盘低位的标普和纳指反弹。标普收涨1.11%,自3月12日以来首次涨超1%,报5204.34点。纳指收涨1.24%,也创3月12日以来最大收盘涨幅,报16248.52点。

价值股为主的小盘股指罗素2000低开后盘初转涨,收涨0.47%,在回落到3月19日以来收盘低位后反弹。科技股为重的纳斯达克100指数收涨1.28%,衡量纳斯达克100指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨1.55%,本周累跌0.18%,和纳斯达克100均在周四回落至3月15日以来收盘低位后反弹。

因周四普遍跌超1%,本周主要美股指均累跌。道指、标普、罗素2000均在连涨两周后回落。道指累跌2.27%,创2023年3月10日一周、即硅谷银行倒闭当周以来最大周跌幅。标普累跌0.95%,创仅次于新年首周的年内第二大周跌幅,开年14周内第五周累跌。罗素2000累跌2.87%。纳指和纳斯达克100均累跌0.8%、连跌两周,开年第六周累跌。

周四齐跌的标普500各大板块均反弹,Meta所在的通信服务涨1.6%领涨,工业涨逾1.4%,英伟达等芯片股所在的IT涨近1.4%,能源涨近1.1%,必需消费品涨逾0.2%,涨幅最小。本周只有涨近2.5%的通信服务和涨3.9%的能源两个板块累涨,医疗累跌近3.1%领跌,房产跌近3%,必需消费品跌近2.7%,非必需消费品跌近1.9%,金融跌1.4%,IT跌1%。

包括微软、苹果、英伟达、谷歌母公司Alphabet、亚马逊、Facebook母公司Meta、特斯拉在内,科技巨头“七姐妹”中,只有特斯拉日内始终未曾上涨。

低开的特斯拉盘初跌逾2%,媒体称特斯拉取消推出廉价汽车的计划后,股价跌幅迅速扩大,早盘曾跌6.2%,后CEO马斯克评论称媒体的报道是谎言,股价跌幅迅速收窄到3%以内,收跌3.6%,在连续两日收涨超1%后回落至3月15日以来低位,因周二公布一季度交付量远逊预期后收跌近5%、创3月4日以来最大跌幅,本周累跌约6.2%,止步两周连涨。

FAANMG六大科技股中,除了Alphabet以外均高开,Meta收涨3.1%,连涨五日,创收盘历史新高;亚马逊收涨2.8%,反弹至2021年7月以来收盘高位;周四连跌三日至3月18日以来收盘低位的微软收涨1.8%;周四回落至2023年10月27日以来低位的苹果收涨近0.5%;周四回落至一周低位的Alphabet盘初转涨,收涨1.3%;奈飞收涨近3.1%,刷新周三所创的2021年11月以来高位。

本周这六只科技股中仅苹果累跌,跌约1.1%,Meta累涨8.6%领跑,奈飞涨近4.8%,亚马逊涨2.6%,微软和Alphabet涨约1.1%。

芯片股总体反弹,费城半导体指数和半导体行业ETF SOXX盘初短线转跌,后保持涨势,分别收涨1.3%和1.2%,脱离周四跌约3%所创的3月19日以来收盘低位,本周分别累跌1.7%和1.9%。芯片股中,连跌三日至3月11日以来收盘低位的英伟达午盘曾涨3%,收涨近2.5%,本周仍累跌2.6%;周四跌超8%创11个月最大跌幅的AMD午盘曾涨超4%,收涨近2.8%,本周累跌近5.6%;收盘时,博通和台积电美股涨超1%,而英特尔跌超2%,美光科技跌0.4%。因公布晶圆代工业务去年巨亏70亿美元后周三一日跌超8%,英特尔本周累跌12.4%。

AI概念股涨跌互见。收盘时,Palantir(PLTR)和被称为“小英伟达”、出售数据中心互连芯片的Astera Labs(ALAB)均涨超2%,BigBear.ai(BBAI)涨1%,甲骨文(ORCL)涨0.6%,C3.ai(AI)涨近0.6%;而超微电脑(SMCI)跌1%,SoundHound.ai(SOUN)跌近2%,Adobe(ADBE)跌0.4%。

热门中概股总体继续下挫。低开的纳斯达克金龙中国指数(HXC)盘初曾跌逾0.5%,后收窄跌幅,收跌近0.2%,在连涨四日至3月20日以来收盘高位后连跌三日,本周仍累涨近0.4%、在连跌两周后反弹、进入龙年以来八周内第五周累涨。中概ETF KWEB盘初跌近0.5%后早盘抹平跌幅,CQQQ早盘跌不足1%。三家造车新势力未齐涨,收盘理想汽车涨近0.7%,而蔚来汽车跌超2%,小鹏汽车跌0.4%,此外,上周发售首款车SU7订单火爆的小米粉单早盘曾跌约2%,收跌0.8%。其他个股中,到收盘,百度、B站跌近2%,阿里巴巴、京东跌约0.4%,而网易涨近0.8%,拼多多涨0.3%,腾讯粉单微涨。

银行股指数。周四连跌四日至3月20日以来低位的整体银行业指标KBW银行指数(BKX)收涨近0.5%,本周累跌2.8%;地区银行指数KBW Nasdaq Regional Banking Index(KRX)收涨近0.2%,在连跌三日至3月19日以来低位后连续两日小幅反弹,本周累跌近4%;连跌四日至3月19日以来低位的地区银行股ETF SPDR标普地区银行ETF(KRE)收涨不足0.1%,本周累跌4.1%。

波动较大的个股中,被富国银行将评级下调至减持、怀疑其并购前进后,有线电视公司Altice USA(ATUS)盘中曾跌超10%,收跌近5.1%;被花旗因公司流动性有限而将评级从买入下调至中性、认为美国市场的趋势较上一季度走软后,光伏股Enphase Energy(ENPH)收跌近7.1%;而被Piper Sandler将评级上调至超配、看好其上周公布的同麦当劳合作前景后,甜甜圈连锁店Krispy Kreme(DNUT)收涨7.3%。

欧股方面,美联储官员意外放鹰、中东紧张局势升级、美国经济数据打压降息预期,多重打击下,连续两日反弹的泛欧股指回落。欧洲斯托克600指数刷新3月20日以来收盘低位。主要欧洲国家股指齐跌,欧元区四大经济体德法意西股均跌超1%,德英法西股回落,意股连跌两日。各板块中,公用事业跌逾2%领跌,零售跌约2%紧随其后,而得到原油走高支持的油气板块微幅收涨。

本周斯托克600指数累跌超1%,创1月19日一周以来最大周跌幅,终结十周连涨。各国股指集体累跌,领跌的意股跌超2%,意股、德股、西股和英股分别结束九周、八周、四周和三周连涨,上周反弹的法股也回落。

各板块中,上周涨超5%领涨的零售因周五下跌而累跌近4%,公用事业也受周五下跌拖累,本周累跌逾2%,对利率敏感的房产本周跌3.5%,而油气累涨约3.7%,周五跌超1%的矿业股所在板块基础资源全周仍涨2.8%,凸显原油和工业金属这类商品的强势。

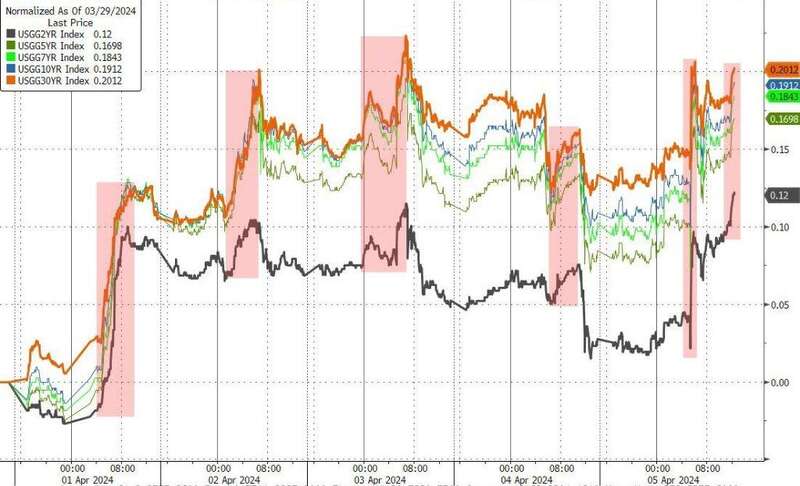

就业报告后 十年期美债收益率一度升10个基点、靠近四个月高位欧洲国债价格总体反弹,收益率追随美债在美国就业报告后拉升并刷新日高。到债市尾盘,英国10年期基准国债收益率约为4.07%,日内升约5个基点;2年期英债收益率约为4.21%,日内升约4个基点;基准10年期德国国债收益率约为2.40%,日内升约4个基点;2年期德债收益率约为2.87%,日内升约1个基点。

本周欧债收益率可能齐升,上周累计无升降的10年期英债收益率累计升约14个基点;连降两周的同期德债收益率本周升约10个基点。

美国10年期基准国债收益率在亚市早盘曾下破4.30%刷新日低,后震荡回升,美股盘前美国非农就业报告公布后,迅速略为升破4.40%刷新日高,较日低回升10个基点,开始靠近周三上测4.43%刷新的2023年11月27日以来高位,美股早盘曾下破4.34%有所回落,午盘升幅又扩大,到债市尾盘时约为4.40%,日内升约9个基点,在周四回落后反弹,在累计无升降后本周累计升约20个基点,最近七周内第二周攀升。

对利率前景更敏感的2年期美债收益率在亚市早盘下破4.64%刷新日低,就业报告后迅速重上4.70%,美股午盘美联储理事鲍曼讲话后加速上行,尾盘升破4.75%,刷新周三所创的3月18日以来高位,到债市尾盘时约为4.75%,日内升约10个基点,连降三日后回升,本周累计升约13个基点,连升两周。

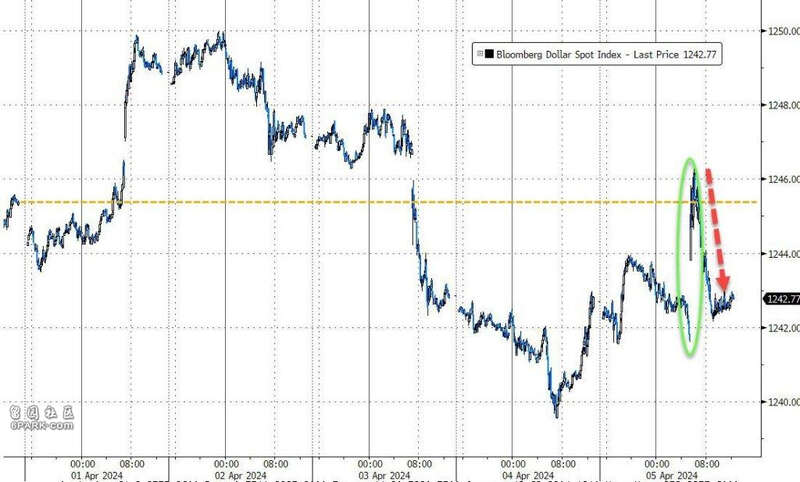

就业报告后 美元指数刷新日高 比特币较日高回落近3000美元、下测6.6万关口追踪美元兑欧元等六种主要货币一篮子汇价的ICE美元指数(DXY)全天保持涨势,亚市早盘刷新日低时处于104.10上方,美国非弄就业报告公布后,迅速从数据公布前的接近104.20升至104.50上方,美股盘前曾逼近104.70刷新日高,脱离周四逼近103.92刷新的3月21日以来盘中低位,日内涨超0.5%,美股开盘后逐步回吐过半涨幅。

到周五美股收盘时,美元指数略低于104.30,日内涨近0.2%,在连跌三日后反弹,本周累跌近0.2%,在连涨三周后回落;追踪美元兑其他十种货币汇率的彭博美元现货指数持平周四同时段水平,继续企稳于3月21日以来同时段低位,本周跌约0.2%,连跌两周。

非美货币中,日元盘中转跌,重回151.00下方,美元兑日元在亚市早盘逼近150.80刷新日低,美国就业报告后跳涨,美股盘前涨破151.70刷新日高,开始靠近上周四上测152.00所创的1990年中以来高位;美国就业报告后,美股盘前欧元兑美元曾下逼1.0790刷新日低,英镑兑美元跌破1.2580刷新日低,日内分别跌0.4%和逾0.5%,美股开盘后持续反弹,美股收盘时,欧元日内微涨、英镑微跌。

美国就业报告公布前,离岸人民币(CNH)兑美元在美股盘前曾接近涨破7.24、刷新上周二以来高位至7.2401,报告公布后迅速转跌,美股早盘刷日低至7.2548,较日内高位回落147点,后反弹,美股早盘尾声时转涨,午盘回吐多数涨幅。北京时间4月6日4点59分,离岸人民币兑美元报7.2478元,较周四纽约尾盘涨14点,在周四止步两连阳后反弹,本周累涨94点,连涨两周,进入龙年以来八周内第五周累涨。

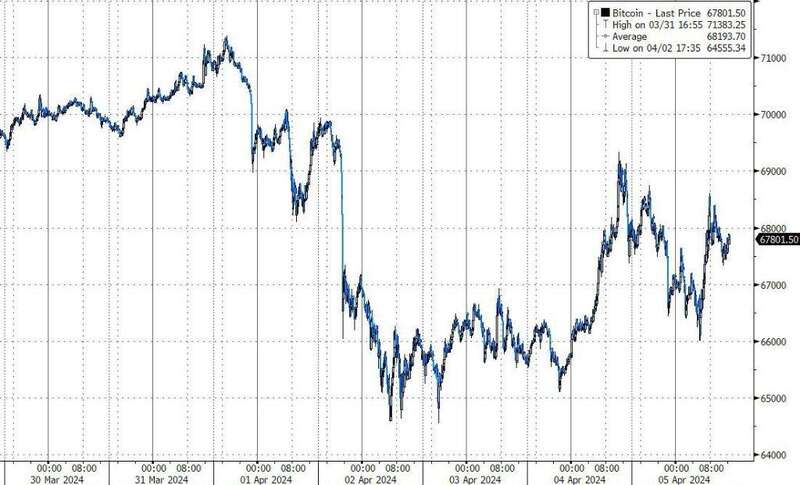

比特币(BTC)在亚市早盘曾涨破6.87万美元刷新日高,后震荡回落,美国就业报告公布后短线下测6.6万美元刷新日低,较日内高位跌近3000美元、跌近4%,但还未逼近周三跌破6.46万美元刷新的3月24日以来低位,后逐步收窄涨幅,美股早盘曾重上6.85万美元,午盘又跌回6.8万美元下方,美股收盘时处于6.74万美元上方,最近24小时跌超1%,最近七日跌超3%,在上周大涨超9%后回落。

原油五日齐创五个月新高 一周涨近5%国际原油期货在欧股盘前和欧股盘中几度转跌,美股早盘也曾转跌,但跌幅均较小。刷新日低时,美国WTI原油接近86.30美元,日内跌0.3%,布伦特原油跌破90.60美元,日内跌不足0.1%,美股早盘转涨后保持涨势,午盘刷新日高时,美油涨破87.60美元,日内涨1.2%,布油涨破91.90美元,日内涨近1.4%。

最终,原油连续六个交易日收涨,连续五日齐收创五个月来新高。WTI 5月原油期货收涨0.32美元,涨幅0.37%,报86.91美元/桶;布伦特6月原油期货收涨0.52美元,涨幅0.57%,报91.17美元/桶,均在连日创2023年10月27日以来新高后、连续两日刷新同年10月20日以来即月合约收盘高位。

本周美油累涨约4.5%,布油累涨约4.8%,连涨两周,最近12周内第七周累涨,也是巴以冲突爆发以来26周内第12周累涨,在一季度累计大涨超10%后,二季度首周开门红。

美国汽油和天然气期货继续涨跌各异。连涨三日的的NYMEX 5月汽油期货收跌0.2%,报2.7886美元/加仑,暂别周四刷新的2023年8月以来高位,本周累涨约2.5%,连涨两周;两连跌的NYMEX 5月天然气期货收涨0.62%,报1.785美元/百万英热单位,未继续跌离周二刷新的3月6日以来高位,本周累涨约0.6%,在上周回落后反弹。

伦铜暂别近两年高位 全周涨超5% 就业报告后黄金短线转跌 后创历史新高伦敦基本金属期货周五涨跌不一。伦铝和伦镍连涨五日,伦铝连续三日创去年2月下旬以来新高;伦镍创将近三周新高。伦锡连涨四日,创去年7月以来八个多月新高。而连涨四日的伦铜和伦锌分别跌离将近两年来和去年末以来收盘高位。连涨两日至三周来高位的伦铅也回落。

本周这些金属均累涨,领涨的伦锌累涨8.2%,伦锡涨近5%,均在连跌两周后强劲反弹。上周回落的伦镍涨超6%。上周大致累计持平的伦铜累涨5.2%,最近三周首度累涨。伦铝涨近5%,连涨四周,伦铅涨超3%,连涨两周。

纽约黄金期货在亚市早盘转跌后刷新日低至2286.20美元,日内跌近1%,欧股盘前转涨后基本保持涨势,仅在美国非农就业报告后曾短线转跌。现货黄金同样在报告后很快短线转跌。

美股开盘后黄金涨势持续扩大,期金午盘涨至2350美元,现货黄金涨至2330美元上方,均连续六个交易日创盘中历史新高,日内分别涨约1.8%和约1.7%。最终,周四收跌的期金和现货黄金刷新收盘纪录高位,最近八个交易日内第七日创收盘最高纪录。

COMEX 6月黄金期货收涨1.6%,报2345.4美元/盎司,本周累涨4.78%,刷新3月8日一周所创的2023年10月13日一周以来最大周涨幅,连涨两周,巴以冲突爆发以来26周内第18周累涨。现货黄金到美股收盘时处于2320美元上方,日内涨约1.4%,连涨三周。

纽约期银连涨七个交易日,COMEX 5月白银期货收涨0.94%,报27.503美元/盎司,连续三日刷新2021年6月以来收盘高位,本周累涨约10.4%,连涨两周。

美国就业数据强劲,市场降息预期崩了,9月可能才迎来“首降”

周五,受意外持续强劲的美国就业市场影响,市场的降息预期进一步回撤,年初以来美债市场的疲软走势延续。从市场定价来看,交易员们甚至对9月前不再定价一次完整的降息,也即美联储可能要到9月才会开启今年的首次降息。

近来诸多迹象都显示,美联储的降息之路可能会很颠簸:

美国3月非农新增就业超预期激增30.3万人,创近一年最大增幅,失业率下滑至3.8%,平均时薪同比增速下滑至4.1%。华尔街诸多分析师认为,就业数据与呼吁降息的声音相冲突,恐怕将让美联储更有理由放缓降息,将高利率维持更长时间。达拉斯联储主席洛根周五表示,考虑降息还为时过早。美联储理事Bowman更是鹰派表示,如果通胀持续在高位,或许还会再加息。这些都呼应了此前美联储多位官员的鹰派立场。原油价格持续创五个月以来的最高,为通胀蒙上阴影。从掉期合约来看,交易员们对6月份降息的可能性预期降低至52%左右;对7月份的降息概率降至100%以下,也就是说,对9月前不再定价一次完整的降息;对于2024年全年,交易员们预计累计降息幅度约为65个基点,低于美联储官员上个月预测的75个基点的中位数。

需要注意的是,截至周五,高盛、花旗等华尔街大行仍继续预期美联储会在6月首次降息。

周五,美债收益率全线大涨。美国10年期基准国债收益率上涨8.02个基点,报4.3895%,盘中交投于4.3996%-4.2996%区间。两年期美债收益率上涨9.47个基点,报4.7421%,盘中交投于4.7421%-4.6370%区间。有策略师警告10年期美债收益率可能接下来会达到4.5%。

美债投资者将有机会在下周二开始的拍卖中购买三年期、十年期、以及三十年期美债。更高的美债收益率水平是否会刺激拍卖需求将是关键。分析称,美国债券市场继续受益于收益率相对于美联储确定的有效隔夜利率足够高。

今年年初,市场普遍预计,美联储过去两年的累计加息,不仅会抑制通胀,还会令美国经济承受压力,从而令美联储今年至少降息1.5个百分点。然而相反的是,年初以来的几份通胀报告显示,降低通胀的进程已经放缓,美国经济增长依然稳健,就业市场虽有降温但仍强劲,投资者们继续将资金投入到股票和公司债券,这一切都表明美国经济尚不需要急于降息。

美国下周将迎来重磅的3月通胀数据。此前2月份的CPI涨幅超出预期,掀起了本轮从市场到部分美联储高官们对通胀进展的怀疑。随着石油和汽油期货价格的上涨,基于市场的通胀预期不断上升,因为零售汽油是CPI的重要组成部分。

美联储高官“比鹰”:理事鲍曼称如果通胀居高不下,可能需要进一步加息

近几日美联储多位高级官员密集讲话,其中不乏“鹰声大作”的表态。继周四明尼阿波利斯联储主席卡什卡利称美联储今年甚至有可能不降息之后,拥有FOMC永久表决权的美联储理事鲍曼周五表示,有可能需要提高利率才能控制住通胀。

鲍曼最新表示,美国通胀存在一些潜在的上行风险,政策制定者们需要小心,不要过快放松货币政策,甚至有可能需要提高利率,才能控制住通胀。

对于上述加息论调,鲍曼称,虽然这不是她的基线前景预期,但她仍然认为,如果通胀停滞甚至逆转,美联储可能需要在未来的会议上进一步提高政策利率。鲍曼表示,她认为最有可能的结果仍然是——美联储最终会降低利率。

鲍曼明确指出,现在还没有达到降息的地步,因为仍然看到通胀存在一些上行风险。太早或太快降低政策利率可能会导致通胀反弹,拉长时间来看,届时将需要进一步提高政策利率才能将通胀率恢复到2%。

鲍曼表示,鉴于她认为美国经济前景存在风险和不确定性,将在评估货币政策的适当路径时继续密切关注数据,并在考虑未来政策立场变化时保持谨慎态度。

在权衡通胀风险时,鲍曼表示,帮助通胀下降的来自供给端的改善,可能不会对未来通胀产生同样的影响。此外,她还将地缘政治风险和财政刺激以及房价持续走高和劳动力市场紧张,视为其它上行风险。过去两个月的通胀数据表明,未来通胀方面的进展可能不平衡或放缓,特别是对于核心服务而言。

鲍曼自2018年底上任以来,从她的公开演讲来看,她是美联储官员中更为鹰派的。

鲍曼的表态与她美联储的诸多同事们形成鲜明反差,因为当前的主基调是美联储下一步利率行动是降息,而非加息,不论是美联储高官还是整体市场,都是这样预期。不过需要注意的是,近来美联储高级官员中,立场在变得鹰派的人在显著变多:

偏鸽派的亚特兰大联储主席、也是今年票委博斯蒂克,多次表示他今年只预期一次降息。

明尼阿波利斯联储主席卡什卡利称美联储今年甚至有可能不降息。

下任美联储主席的热门人选、现美联储理事沃勒上周表示,没有必要急于降息,最近的美国经济数据显示应该推迟降息或是减少今年的降息次数。

周五,另有达拉斯联储主席洛根表示,当前讨论降息还为时过早,美联储不急于立即降息,时间仍然充裕。洛根认同,不能等到通胀率降回2%才开始降息。不过整体看,过早降息的风险要高于过迟降息。担心货币政策可能没有预期中那么有限制性。需要对美国经济走向有更确信的认知。

洛根指出,通胀数据在当前比就业及GDP数据更重要。越来越担心的是通胀僵持于高位水平,而不是通胀将回升。如果通胀停止下降,美联储应做好回应的准备。认为通胀进程存在“相当大”的风险。

洛根还提到,美联储很快就将迎来对放缓缩表做出决定的时机。美国生产率可能正面临开启强劲增长的时期。

同日,美国高通胀吹哨人、前财政部长萨默斯表示,3月非农就业人数激增表明美联储对中性利率水平的估计非常不准,不应在6月采取任何降息行动。他指出,就业报告很强,说明美国经济正在重新加速,考虑到金融条件“史诗级”的宽松及其他一些因素,中性利率远远高于美联储以为的水平。

萨默斯表示,他不想为6月的货币政策开药方,但根据当前事实和趋势,认为在那次会议上降息是不合适的。“我认为比较正确的做法是维持利率不变,要比点阵图显示的时间长的多,虽然下一次利率调整的方向很可能是向下,而且也应该向下,但加息的可能性同样真实存在”。

美联储官员们和市场人士将密切关注于下周三公布的CPI通胀数据。